El Banco Central recorta la tasa de interés por tercera reunión consecutiva

La decisión de ajustar en 25 puntos la Tasa de Política Monetaria fue adoptada por la unanimidad de los consejeros.

Compartir

Tal como esperaba el mercado, el Banco Central volvió a recortar la tasa de interés, en un preámbulo de lo que será la presentación del Informe de Política Monetaria (IPoM) este miércoles.

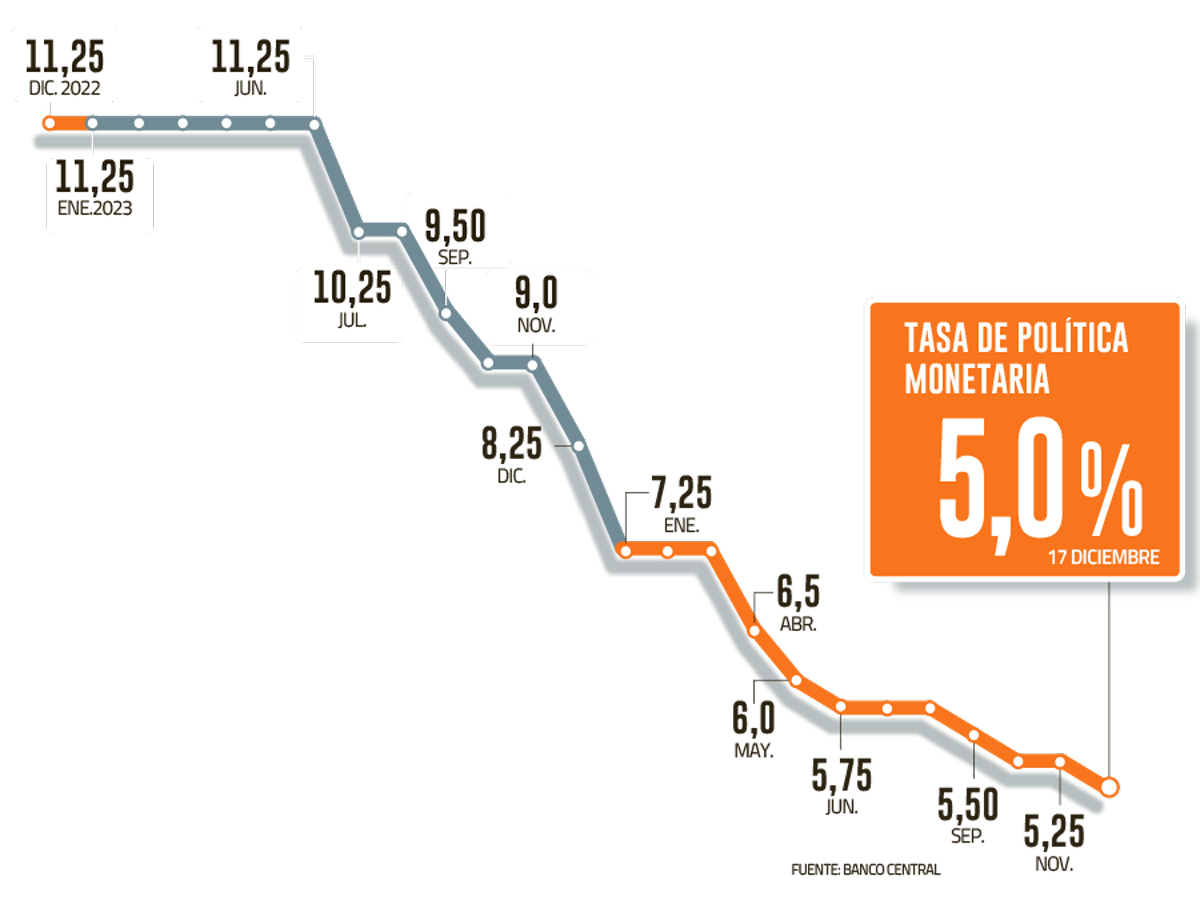

En su última reunión del año, el Consejo acordó recortar en 25 puntos base (pb.) la Tasa de Política Monetaria (TPM), para llevarla a un 5%.

Así, es la tercera reunión al hilo en la que el instituto emisor aplica un recorte, todos de 25 puntos base.

La decisión fue adoptada por la unanimidad de los consejeros del banco, presidido por Rosanna Costa.

El comentario de una “necesidad de cautela” no había sido incluido en el comunicado de la reunión monetaria de octubre, lo que muestra un cambio de tono del Banco Central, producto de mayores presiones inflacionarias.

En su comunicado, el ente autónomo argumentó que “el panorama inflacionario de corto plazo se ha tornado más desafiante producto de mayores presiones de costos, que, en el escenario central de proyección del IPoM de diciembre, harán fluctuar la inflación en torno a 5% durante el primer semestre de 2025”.

El trasfondo de dicho comentario es un Índice de Precios al Consumidor (IPC) que se moderó al avanzar un 0,2% mensual en noviembre, por debajo de las expectativas, y llevando el acumulado en el último año desde un 4,7% a un 4,2%. De todas formas, hay inquietud por el efecto acumulado del aumento de las tarifas eléctricas, que luego del incremento de julio y octubre, volverán a variar en torno a un 10% en enero próximo.

A su vez, en el mediano plazo, la mayor debilidad de la demanda interna mitigaría las presiones inflacionarias, sumó la entidad.

“De concretarse los supuestos del escenario central del IPoM de diciembre, la TPM seguirá una trayectoria decreciente en el horizonte de política”, se lee en el documento.

Por otro lado, la entidad monetaria planteó que el balance de riesgos para la inflación está sesgado al alza en el corto plazo, lo que releva la “necesidad de cautela”. Este último concepto no había sido mencionado en el comunicado de la reunión monetaria de octubre, la más reciente realizada por el emisor.

Es por ello que el Consejo señaló que “irá acumulando información respecto de la marcha de la economía para evaluar la oportunidad en que se reducirá la TPM en los próximos trimestres".

Esto último también es una innovación en el tono en relación a octubre, cuando el emisor estimó que "de concretarse los supuestos del escenario central del IPoM de septiembre, la TPM seguirá reduciéndose hacia su nivel neutral. Esto ocurrirá a un ritmo que tomará en cuenta la evolución del escenario macroeconómico y sus implicancias para la trayectoria de la inflación".

Los antecedentes

Respecto al escenario macroeconómico global, el instituto emisor argumentó que la actividad en Estados Unidos ha seguido mostrando resiliencia y el mercado laboral, más allá de cierta volatilidad en las últimas cifras, continúa su proceso de ajuste.

Traducción de ello es que las perspectivas del mercado respecto de la trayectoria de tasas en EEUU se han vuelto “menos expansivas” en las últimas semanas, manteniéndose dudas respecto de la velocidad del proceso y el punto de llegada de la Fed Fund Rate. Al mismo tiempo, las autoridades de la Reserva Federal han reforzado mensajes de cautela y gradualidad sobre la continuidad de este proceso, destacó la entidad presidida por Rosanna Costa.

En su RPM, el instituto emisor también resaltó que en China la actividad ha seguido dando señales de debilidad, pese a que algunas cifras han mejorado en el margen.

“En el ámbito externo destaca el aumento de la incertidumbre, con focos en factores como las tensiones bélicas vigentes, los temores en torno a la situación fiscal global, el impacto de una posible reconfiguración del comercio internacional, además de las dudas respecto de las políticas que adoptará el nuevo gobierno de Estados Unidos”, reveló el documento.

Debido a esto, el ente autónomo recoge que los mercados financieros han reaccionado a esta mayor incertidumbre con aumentos de las tasas de interés de largo plazo y un fortalecimiento del dólar. Mientras que el precio del cobre ha descendido a alrededor de US$ 4 la libra.

El precio del petróleo también se ha reducido, influido además por expectativas de menor demanda mundial y algunas noticias favorables respecto de la oferta, planteó la entidad.

“Respecto de la última reunión, las tasas de interés de corto y largo plazo, con algún vaivén, son algo mayores y el peso se ha depreciado alrededor de 6%, en un contexto de apreciación global del dólar”, dice el comunicado. En otros aspectos financieros, el crédito bancario se mantiene débil.

La visión de la economía local

El Consejo destacó que en el tercer trimestre la actividad económica local se ubicó en línea con lo anticipado en el IPoM de septiembre, aunque la demanda interna creció menos que lo previsto. En tanto, el consumo privado mostró un débil dinamismo en ese período, mientras que la inversión siguió dando cuenta de una importante diferencia entre el sector minero y el resto de la economía.

La creación de empleo muestra un bajo desempeño, y las expectativas de consumidores y empresarios siguen en terreno pesimista, agregó el instituto emisor.

Respecto a la inflación, las cifras de noviembre superaron lo previsto en el último IPoM, en especial en los componentes subyacentes, tanto de bienes como de servicios, dijo el Banco Central. “La dinámica inflacionaria reciente ha estado influida por el aumento conjunto de varios factores de costos, entre los que destacan la depreciación del peso, mayores costos laborales y el aumento de las tarifas eléctricas”, explicó la entidad.